EigenLayer 、Ether.fi 双双转型,再质押赛道生意做不下去了?

Jul 15, 2025

撰文:Fairy,ChainCatcher

编辑:TB,ChainCatcher

2024 年上半年,二次收益的概念掀起市场沸腾,「再质押」一度成为席卷加密生态的核心话题。EigenLayer 崛起,Ether.fi、Renzo 等项目接连涌现,再质押代币(LRT)遍地开花。

然而,如今赛道的两大龙头项目均选择了转型:

Ether.fi 宣布转型为加密新型银行(neobank),计划推出现金卡及面向美国用户的质押服务;

Eigen Labs 宣布裁员约 25%,将资源重组,全面聚焦新产品 EigenCloud。

曾经火热的「再质押」,如今迎来转折点。两大龙头的战略调整,是否预示着这条赛道正在走向失效?

涌现、热潮与出清过去几年,再质押赛道经历了从概念试水到资本密集涌入的周期。

据 RootData 数据,目前再质押赛道已累计诞生 70 余个项目。以太坊生态的 EigenLayer 是首个将 ReStaking 模型推向市场的项目,并催生出 Ether.fi、Renzo、Kelp DAO 等流动性再质押协议的集体爆发。随后,Symbiotic、Karak 等新架构项目也接连登场。

2024 年,融资事件激增至 27 起,全年吸金近 2.3 亿美元,成为加密市场最炙手可热的赛道之一。进入 2025 年,融资节奏开始放缓,赛道整体热度逐步降温。

与此同时,赛道洗牌加速推进。现已有包括 Moebius Finance、goTAO、FortLayer 在内的 11 个项目相继停运,早期泡沫逐渐被清理。

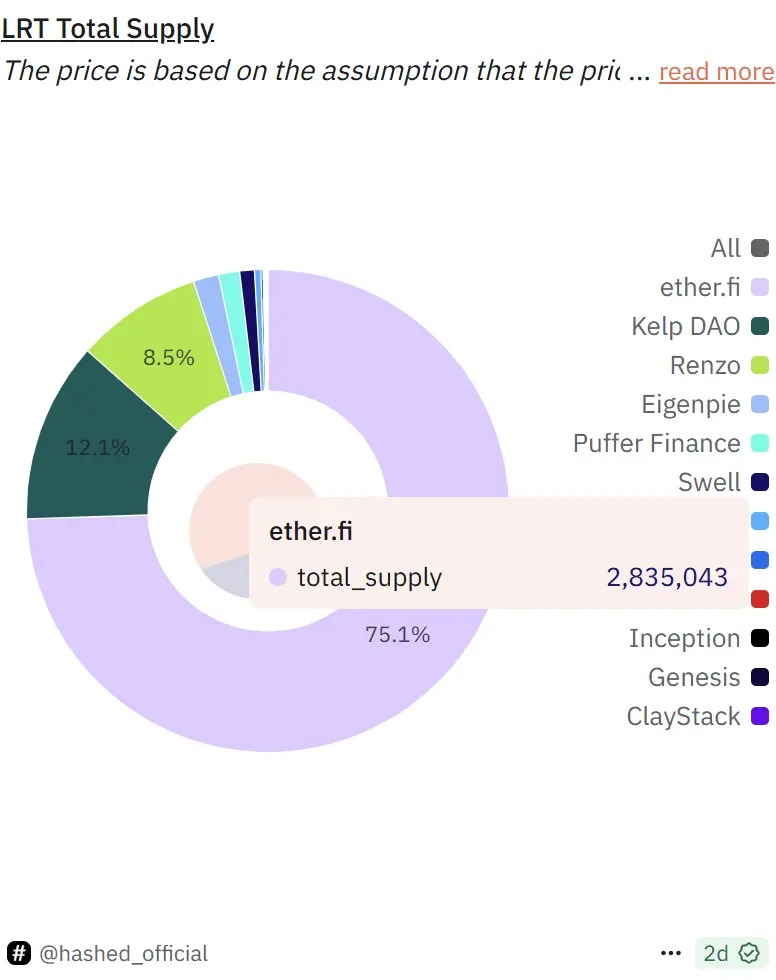

目前,EigenLayer 仍是赛道的主导者,TVL 约为 142 亿美元,占据全行业超 63% 的市场份额。在其生态中,Ether.fi 占据约 75% 份额,Kelp DAO 和 Renzo 分别为 12% 和 8.5%。

截至当前,再质押协议的总 TVL 约为 224 亿美元,相较 2024 年 12 月的历史峰值(约 290 亿美元)已下降 22.7%。尽管整体锁仓体量仍高,再质押增长动能已出现放缓迹象。

图源:Defillama

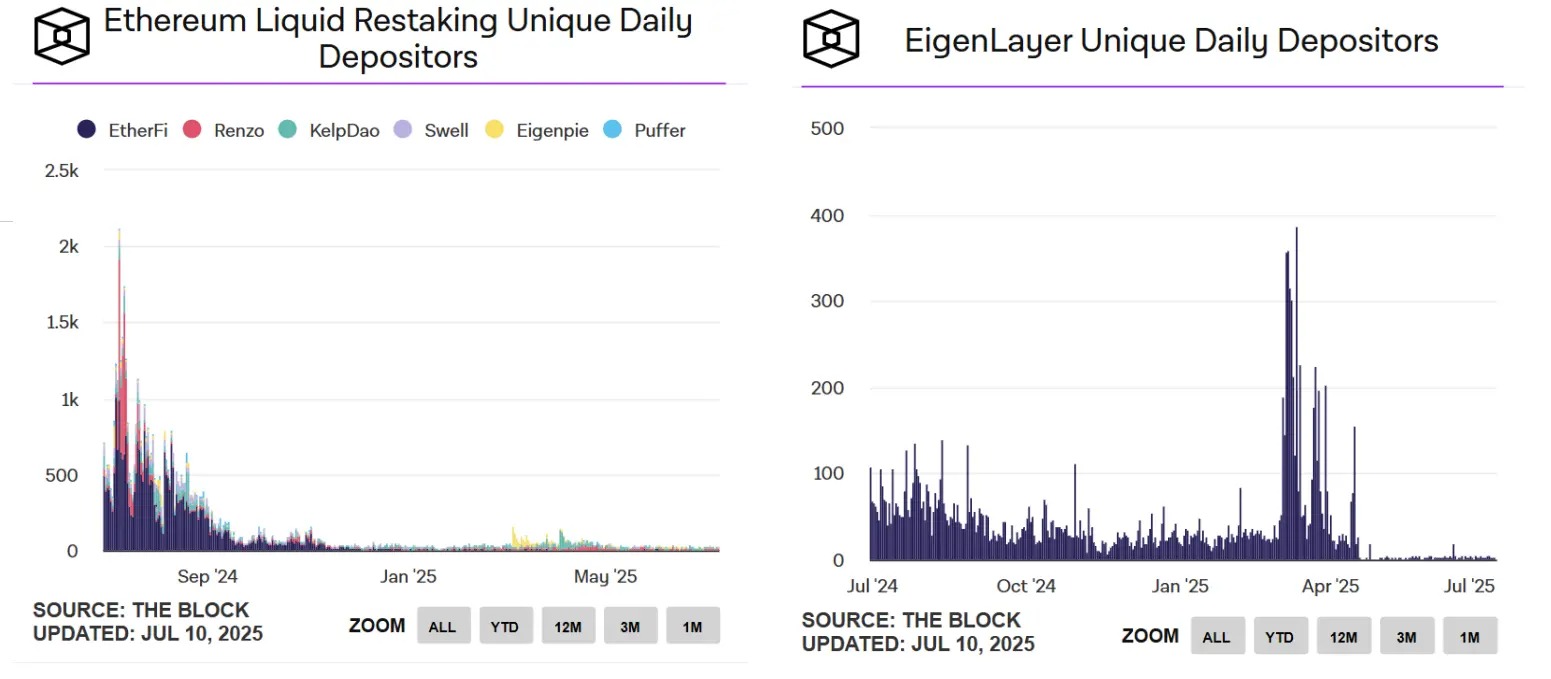

用户活跃度的下滑更加显著。根据 The Block 数据,以太坊流动性再质押的日活跃存款用户数已从 2024 年 7 月的高峰(上千人)骤降至当前仅三十余人,而 EigenLayer 的每日独立存款地址数量甚至跌至个位数。

图源:The Block

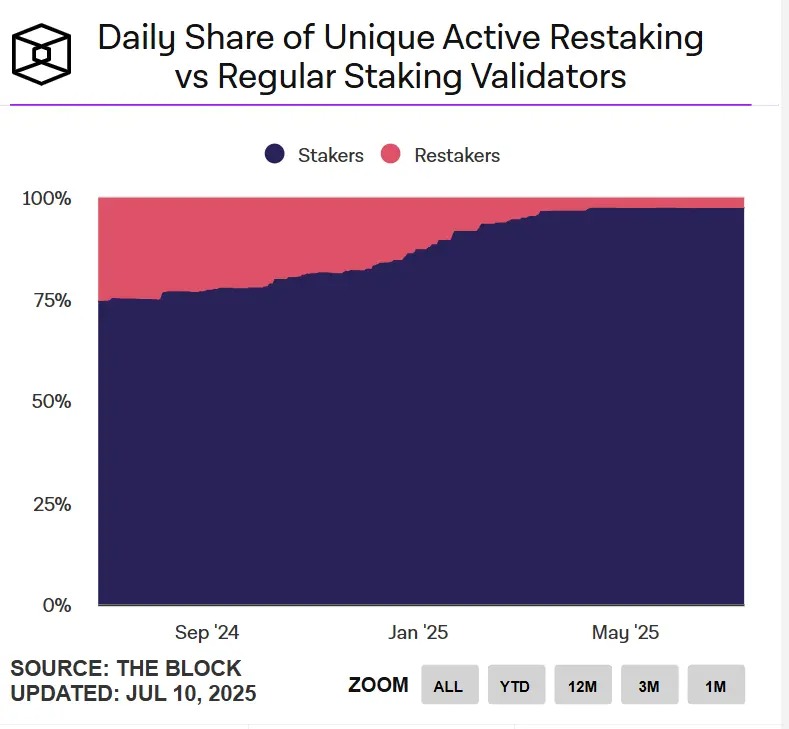

从验证者角度看,再质押的吸引力也在减弱。当前以太坊每日活跃的再质押验证者,与常规质押验证者相比已不足 3%。